第三代半导体中“慢半拍”的氮化镓,掀起并购热

21世纪经济报道记者骆轶琪 深圳报道

相比于技术发展略早且成熟的碳化硅,同样属于第三代半导体领域的氮化镓技术在前几年显得发展偏慢且聚焦。

氮化镓最为人所知的应用场景就是手机快充,其他多个应用市场都被认为有发展空间,但落地速度并不够快。

某种程度上这让氮化镓的热度似乎不如碳化硅,但近期出现了新变化。氮化镓领域的头部玩家均在纷纷加码收并购动作,进一步完善产业化能力的趋势日益凸显。

这背后是新需求在催生。火热的AI浪潮下,对功耗处理提出更高需求;智能汽车的快充需要也亟待满足——氮化镓都能成为其供应者。

TrendForce集邦咨询分析师龚瑞骄对21世纪经济报道记者分析道,氮化镓目前正逐渐进入高价值应用场景,包括AI服务器、汽车等热门市场,这些领域的投资回报率和利润率高于消费市场,从而不断吸引半导体大厂投资。

并购热

近两年来,氮化镓行业的头部公司纷纷开启了收并购动作。

今年7月,格芯(GlobalFoundries)宣布收购Tagore Technology的功率氮化镓技术及知识产权组合,后者的工程师团队将加入格芯。格芯表示,此次收购扩大了公司的电源IP产品组合,并拓宽GaN IP的获取渠道。

资料显示,Tagore成立于2011年1月,主要用于射频和电源管理应用的硅基氮化镓(GaN-on-Si)半导体技术,在美国伊利诺伊州阿灵顿高地和印度加尔各答设有设计中心。

同月,Guerrilla RF宣布收购Gallium Semiconductor的GaN功率放大器和前端模块产品组合。Guerrilla RF表示,借此将为无线基础设施、军事和卫星通信应用开发新的GaN器件产品线并实现商业化。

今年6月,功率芯片大厂瑞萨电子(Renesas)宣布完成对氮化镓功率半导体供应商Transphorm的收购,此后瑞萨加速推进氮化镓相关功率产品和参考设计。

就在宣布完成收购当天,瑞萨推出的产品组合中,就包括了其与Transphorm通过技术合作落地到车载电池充电器相关领域的产品。

5月,Power Integrations宣布与Odyssey达成收购协议,交易预计将于7月完成。后者是氮化镓技术开发商,届时其关键员工也将加入收购公司。Power Integrations技术副总裁Radu Barsan指出,在公司的路线规划中,希望推动MOSFET功率器件方面氮化镓模块和硅基模块的成本进一步接近;同时考虑到氮化镓的耐高压、高电流传输特性,计划推动一种成本更优的方案以配合碳化硅相关高功率产品应用。

再往前则是撼动了行业格局的一场收购。2023年10月,英飞凌宣布与GaN Systems签署协议,将以8.3亿美元全现金交易的方式收购后者。

根据集邦咨询统计,按照2022年氮化镓功率器件市场收入的整体份额看,此次收购将一举让英飞凌在该领域的收入份额从Top5开外直接进入第五名阵营。

CINNO Research资深分析师王菁对21世纪经济报道记者表示,目前,在第三代半导体市场需求增长、技术与资本双重驱动、行业竞争加剧及市场高预期等因素的带动下,氮化镓市场的整合项目更为活跃。

CINNO Research资深分析师王菁对21世纪经济报道记者表示,目前,在第三代半导体市场需求增长、技术与资本双重驱动、行业竞争加剧及市场高预期等因素的带动下,氮化镓市场的整合项目更为活跃。

主流行业观点认为,目前更适合氮化镓行业发展的模式是IDM,即在推动商业化落地过程中,需要氮化镓企业同时具备资源整合和技术优势,其能力涵盖从半导体设计到生产的产业链流程,才能更好实现规模化和产业协同效应。

这也是驱动前述大厂积极开启并购的原因之一。龚瑞骄就对记者指出,目前氮化镓领域更倾向于业务线整合,未来越来越多的Fabless(IC设计商)有望被整合进入传统功率半导体IDM大厂。

王菁也对记者表示,综合而言,目前的氮化镓市场收并购整体趋势更倾向于产业链整合。“纵向产业链整合有助于公司在整个供应链中占据更有利的位置,提升市场竞争力和盈利能力,如:英飞凌收购GaN Systems,瑞萨宣布收购Transphorm。同时,随着新能源汽车市场快速发展,氮化镓功率器件市场规模将持续增长,这也将推动垂直整合成为重要目标。”

加速落地

虽然氮化镓市场长期以来最大的下游应用场景都是智能手机的快充领域,但近些年随着更多新兴行业快速发展,对氮化镓也日益感兴趣起来。典型如智能汽车、数据中心。

“氮化镓正在向手机、家电等消费电子市场渗透,同时高功率的工业及汽车市场是下一个重要的发展方向,例如在近期需求旺盛的AI服务器领域,氮化镓接下来将会显著放量。”龚瑞骄对21世纪经济报道记者分析,为满足更高阶的AI运算需求,芯片的功耗不断增加,对服务器电源的功率密度提出了更高要求,氮化镓成为优化能源效率的关键技术之一,近年来相应需求显著大增。

因此他认为,数据中心和汽车应用被视为未来几年氮化镓市场的又一增长引擎,预计2024年氮化镓功率元件产业营收年成长幅度将持续走高,长期来看,市场规模将从2022年的1.8亿美元成长到2026年的13.3亿美元,复合增长率高达65%。

王菁也对记者表示,近两年氮化镓在如智能手机、数据中心、新能源汽车、5G通信、商业无线基础设施、工业应用以及卫星市场等多个新兴领域展现出快速的落地趋势和广阔的发展前景。

应用趋势从头部厂商公布的信息也可窥一斑。纳微半导体(Navitas)此前披露的一季度财报显示,期内营业收入同比增长73%至约2020万美元。

当然由于氮化镓技术目前仍在发展相对早期阶段,不少头部公司依然面临亏损难题。纳微半导体第一财季在GAAP通用会计准则下亏损3160万美元、非GAAP则亏损1180万美元,同比均有所收窄亏损幅度。

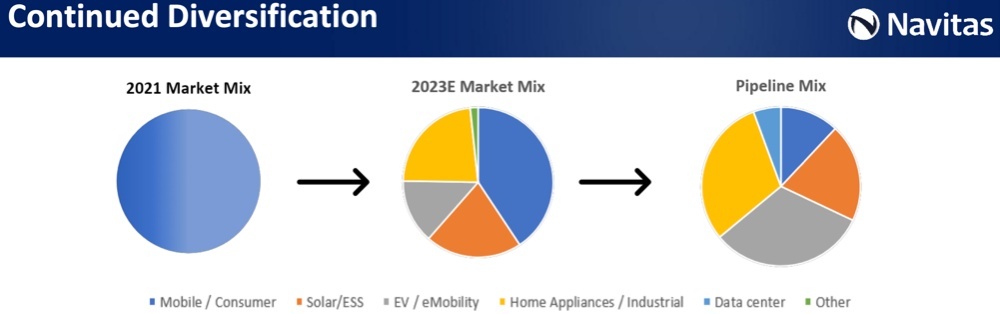

(纳微半导体测算未来不同终端市场在公司的份额占比)

该公司面向多个应用市场均有新突破。例如在人工智能数据中心方面,未来几个季度预计将为亚马逊云、微软云、谷歌等头部厂商提供相关供电服务;智能汽车领域,对车载充电器平台进一步提高充电速度、降低重量并节能,收入环比增速达40%。

根据纳微半导体测算,2021年公司的收入来源主要在于手机市场;在2023年已经新增新能源、汽车、工业等多个细分市场贡献业绩;预计未来的份额中,汽车和工业将占据公司较为主要的收入来源。

第三方机构弗若斯特沙利文也认为氮化镓较为重要占比的下游领域将是汽车,其典型应用包括OBC、DC-DC变换器、BMS及充电桩的高低压车规级产品。预计电动汽车用的氮化镓功率半导体全球市场规模将由2024年的2.46亿元人民币(下同)增加至2028年的246.37亿元,复合年增长率216.4%。

消费电子市场仍有较大成长空间,2028年有望规模达211.33亿元,2024-2028年复合年增长率为71.1%;数据中心和可再生能源及工业两大市场2028年氮化镓功率半导体全球规模将分别为14.62亿元、15.77亿元。

(编辑:骆一帆)

下一篇:十年砍柴稻田往事