接盘!千亿级机构领衔,三大运营商也来了

大族激光重要子公司接盘方确定,IDG、深创投等一众知名创投都来了。

1月17日晚间,大族激光发布公告称,控股子公司大族思特控股权出售一案已签订协议,IDG、深创投、前海红土、中金资本、元璟资本、华金资本、兴业国信、联通中金、蔚来、经纬创投等16家机构现身收购方名单。

通过此次交易,大族激光将出让大族思特65.375%的股权,并有望收获9亿元的投资收益。

一笔高达9亿元收益的交易,对于大族激光无疑是个“大红包”。

2023年前三季度,大族激光的归母净利润为6.33亿元,同比下降37.59%。

只是,大族思特似乎正处于成长阶段。

公告显示,大族思特是少数可以自主生产光栅编码器的振镜公司之一,还是国内首家研发成功数字驱动板的振镜企业。

一众知名投资机构愿意以16亿元的整体估值接手,也在一定程度上说明了各方对大族思特发展前景的看好。

对于此交易,不少投资者表示,这或许与可转债到期赎回有关。

知名机构组团出手

从公告来看,大族思特此次的接盘方可谓“群星闪耀”。

例如,IDG旗下的珠海成荣斥资2亿元,获得大族思特12.5%的股权,成为此次交易中的最大受让方。

IDG是老牌投资机构,其掌舵人熊晓鸽是投资界的知名人物。据不完全统计,目前,IDG的管理规模已超过千亿元。

前海红土斥资1.3亿元,获得大族思特8.125%的股权。前海红土的背后是红土创投、深圳引导基金、格力创投等。

中金资本也通过多个持股平台出手。

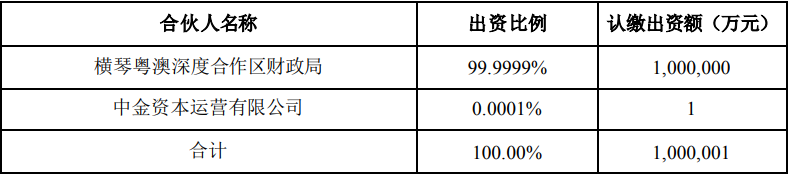

例如,横琴产业基金斥资3000万元获得大族思特1.875%的股权,其背后是横琴粤澳深度合作区财政局和中金资本。

东融壹号斥资7000万元获得大族思特4.375%的股权,其背后是Guia Fund LP和中金资本。

联通中金斥资3000万元获得大族思特1.875%的股权,背后除了有中金资本,还有深圳引导基金、联通资本、鲲鹏投资等。

除了联通,电信、移动也“现身”了。

智慧互联斥资11900万元获得大族思特7.4375%的股权,其背后最大的份额持有方是中国电信集团投资有限公司。

获得大族思特2.1875%股权的中原前海背后则有中国移动的身影。

除此之外,青岛、洛阳、合肥等地国资也通过持股平台获得部分股权。

例如,合肥蔚来产业发展股权投资合伙企业(有限合伙)(简称“蔚来”)背后有合肥国资、蔚来集团等投资方。

“低价”出售或解近期难题

大族思特有怎样的魅力,能够吸引到如此多的明星机构?

资料显示,大族思特主要业务为光学扫描振镜电机、音圈电机、微型电机等工业特种电机及驱动、控制系统的软硬件产品研发、生产和销售。

大族激光表示,大族思特目前在国内高端振镜市场占有率排名前列,主要与SCANLAB,CTI和Raylase三家公司竞争。在国内市场,大族思特是少数可以自主生产光栅编码器的振镜公司之一,并且已经基本实现核心部件全国产化,拥有关键技术自主研发的核心竞争力。

同时,大族思特是国内首家研发成功数字驱动板的振镜企业,通过匹配自研自产的光栅振镜电机,实现了媲美国外竞争对手产品的性能。

2022年、2023年前三季度,大族思特分别实现营收2.05亿元、2.23亿元,实现净利润3150.44万元、2383.85万元。

根据上述业绩,大族思特此次约16亿元交易价格,对应的市盈率约为42倍,低于可比上市公司53.26倍的平均市盈率。

对此,大族激光表示,估值处于相对合理范围,交易不会损害公司股东尤其是中小股东的利益。

既然诸多明星机构组团接盘,在一定程度上说明大族思特的发展前景和内在价值。

这样一块被机构看好的资产,大族激光为何在此时快速脱手呢?

答案或许在大族激光及其控股方那里。

目前,大族激光的最新收盘价为18.39元/股,较2021年底的高点下跌超60%,也接近2016年以来的低位。

受此影响,大族激光的控股股东大族控股及实控人高云峰的质押压力逐步增加。

1月5日,大族激光公布了大族控股及高云峰的最新质押情况。

目前,大族控股及高云峰合计质押了2.06亿股大族激光的股份,占其持股总量的79.95%。

显然,股价持续走低给控股股东造成了压力。

可另外一边,大族激光之前发行的可转债“大族转债”将在2月份到期。由于绝大部分可转债没有转股,到期后大族激光需将可转债赎回并支付利息。

据测算,赎回“大族转债”,大族激光需支付的资金约为24亿元。

对于目前经营业绩有所下滑的大族激光来说,出售大族思特控股权,能够在一定程度上缓解因赎回“大族转债”而产生的压力。